上周五 (3月17日) 恆指造好,上升314點,收報19,518點,卻較周三 (3月15日) 收報19,539點,證明恆指未有重拾升軌。於3月16日發佈市評文章時已表示,自3月10日起恆指處於日跌日升格局,歷時已有六個交易日,不排除此格局仍要持續, 周五截至晚上10:00,夜期報19,371點,較當日下午4:30收報19,572點,已跌逾200點。當時美股開市半小時,三項主要指數均見跌,跌幅最大的是道指,跌逾200點,幅度為0.73%,報32,011點,顯然夜期表現在跟隨道指的。 值得留意當時夜期跌幅為1.04%,大於道指的,由此推斷今日 (3月20日) 港股見跌機會大。

美國銀行業資金缺口問題在蔓延

繼矽谷銀行 (SIVB.US) 和Signature Bank (SBNY.US) 後,於上周四 (3月16日) 第一共和銀行 (FRC.US) 也表示出現資金缺口,雖於美股交易時段有報導指美國十一間大型銀行聯手向該銀行存款300億美元,市場對美國金融體系穩健信心稍見提振,此舉有助避免更多中小型銀行因為擠提而倒閉。第一共和銀行於上周三跌逾兩成一後,周四見反彈近一成,收報34.27美元;不過收市後不久曾低見29.210美元,較34.270美元低逾一成四。另若參考上述開市半小時表示,此股報28.402美元,較29.210美元還要低,跌幅擴大至超過一成七,值得關注短期美股表現,會否對港股「拖後腿」。

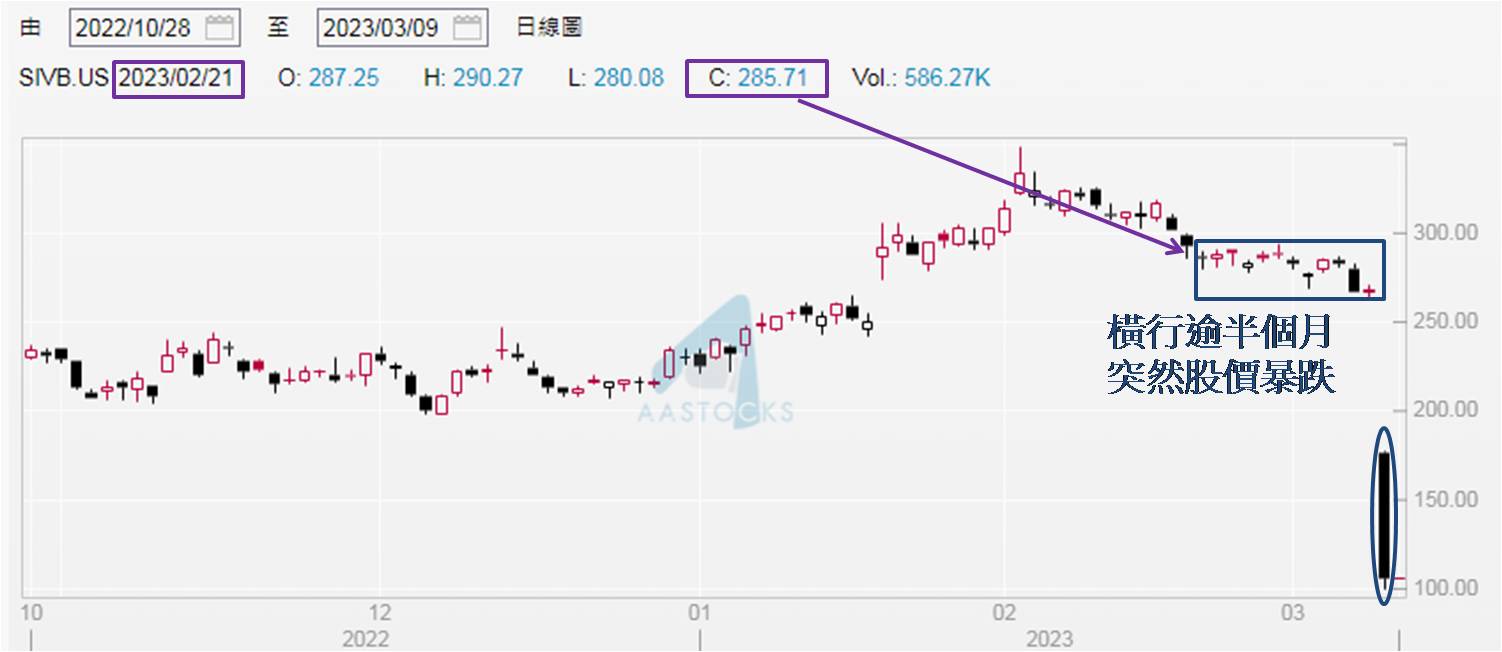

矽谷銀行突然爆煲市場始料不及

回顧矽谷銀行股價表現,於今年2月21日至3月8日歷時超過半個月,收市位介乎267.390至289.010美元,相距不足7.50%,繼而才在3月9日暴跌60.41%,收報106.040美元。在上述超過半個月股價橫行期間,試問誰能預料股價單日能跌逾六成呢?緊接的美國時間3月10日矽谷銀行不但停牌,更於同日上午被隷屬美國聯邦政府的聯邦存款保險公司 (FDIC) 接管,並且創建了聖克拉拉存款保險國家銀行 (DINB),將矽谷銀行的所有受保存款轉移至DINB。此舉間接宣告矽谷銀行關閉,即將展開重整或被購併的命運。

資料來源:阿思達克財經網

資料來源:阿思達克財經網

第一共和銀行若爆煲影響力更大

兩日後 (3月12日) 另一銀行Signature Bank也被FDIC接管,對於有意收購兩間銀行的金融機構,已進入提交報價程序,故不排除本月內會揭曉花落誰家。市場形容矽谷銀行和Signature Bank分別是美國史上第二及第三大規模倒閉銀行,截至2022年底兩者的總存款分別約1,754億及886億美元,倒閉前於美國排名第16名和第30名。至於上述的第一共和銀行,排名在矽谷銀行之上,為第14名,倘若亦被FDIC接管,對環球資本市場的衝擊,較矽谷銀行尤甚,故此現時美國多間大型銀行出手相助不無道理。

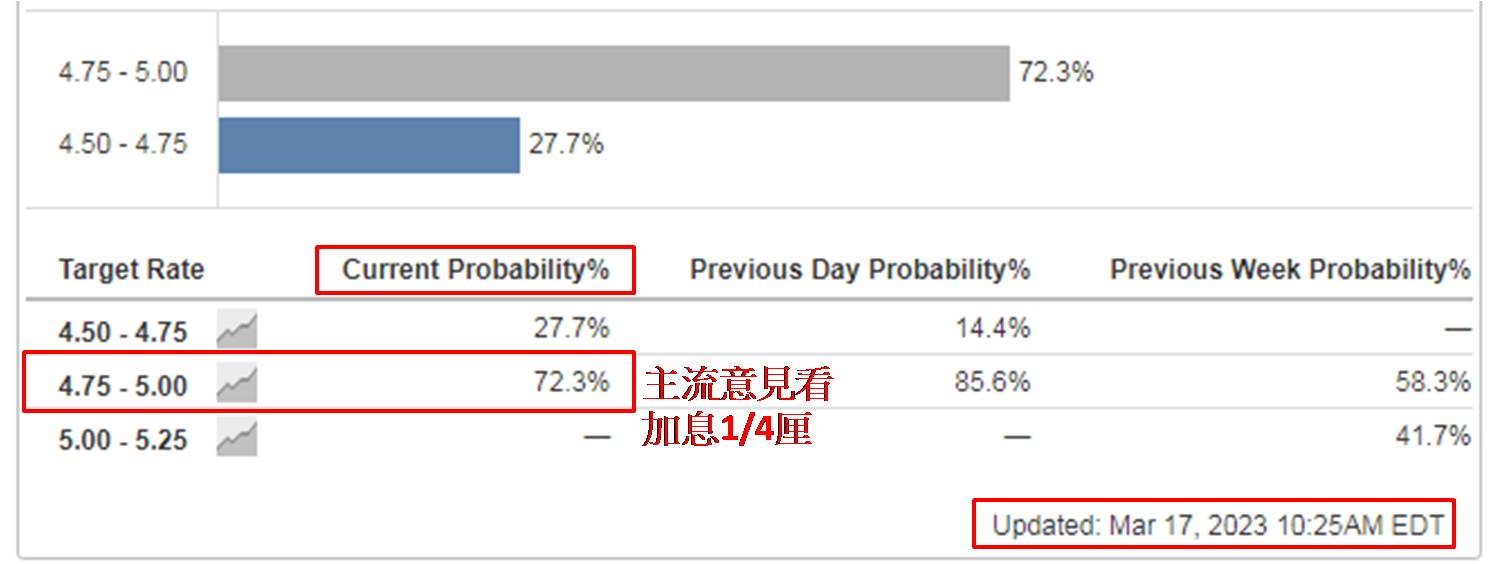

然而,第一共和銀行的總存款明顯多於1,754億美元,暫獲支援金額僅300億美元,能否成功解困存疑。面對去年3月至今美國聯儲局已加息八次,暫見利率期貨反映3月下旬再加息1/4厘的機率逾七成,並見歐洲央行已在上周四宣佈加息1/2厘,大家要有聯儲局加息第九次的心理準備,意味著美國銀行業的貸款成本續增,令更多中、小型銀行出現資金缺口的風險增加,短期不容對環球股市表現樂觀。筆者認為恆指本週能否守住19,000點關口將受考驗,於3月16日市評文章表示多看兩至三個交易日 (3月16至20日),未見恆指收高於19,700點,已持股者需慎重考慮是否要開始部署減持;如今相信減持的時候經已出現!

資料來源:Investing.com

資料來源:Investing.com

聶振邦(聶Sir)

筆者確認本人及其有聯繫者均沒有出現以下兩種情況,其一是在執筆前三十天內曾交易上述分析股票;其二在文章發出後三個營業日內交易上述的股票。此外,筆者現時也並未持有上述股份。以上純屬個人研究分享,並不代表任何第三方機構立場,亦非任何投資建議或勸誘。讀者務請運用個人獨立思考能力自行作出投資決定。